La création d'un plan de financement est un incontournable de votre business plan.

Pour rappel, votre business plan permet de planifier le développement de votre activité, de démontrer la viabilité économique de votre projet, de convaincre les investisseurs et les banques de vous soutenir, et les partenaires de travailler avec vous.

Cette viabilité doit également être prouvée et étayée par des chiffres dans le plan financier, qui reflète de manière précise et chiffrée ce que vous avez exposé précédemment dans votre business plan.

Le plan financier est situé en fin de business plan, il doit être complet, réaliste et basé sur des données fiables.

Vous trouverez dans cet article tous les éléments permettant de monter un plan financier efficace, où vous serez en mesure de créer un plan financier solide et convaincant qui mettra en valeur la viabilité économique de votre projet.

Qu’est-ce que le plan de financement ?

Le plan de financement prévisionnel est une partie intégrante du business plan qui détaille les aspects financiers de l'activité future.

Ce plan financier est l'un des outils du contrôle de gestion indispensables.

Il permet d'évaluer la viabilité financière du projet, mais également d'attirer les investisseurs, les banques et les partenaires potentiels pour les convaincre.

En effet, un pitch bien structuré et basé sur le plan financier est essentiel pour capter l'attention et convaincre de la solidité de votre projet.

Il s'agit d'une feuille de route pour la gestion financière de l'activité future.

Le plan financier au sein d'un business plan à plusieurs utilités que nous allons détailler ci-dessous.

1) Évaluation de la viabilité

Il sert tout d'abord à évaluer la viabilité de votre projet.

En effet, les entrepreneurs vont pouvoir déterminer si leur projet est financièrement réalisable, en identifiant tous les défis financiers potentiels et planifiant leurs solutions.

Le plan financier vous permettra d'examiner en détail tous les éléments financiers de votre activité.

Vous découvrirez ainsi des aspects auxquels vous n'auriez pas forcément pensé sans ce plan.

2) Rassurer et attirer les investisseurs, les banques et les partenaires

Il est également très utile auprès de vos investisseurs, de vos banques et de vos partenaires potentiels.

En effet, un plan financier bien élaboré et ficelé, détaillé, clair et compréhensible va plus facilement convaincre les investisseurs, les banques et vos partenaires de la solidité et de la rentabilité de votre activité future.

Le plan financier va permettre d'évaluer facilement et clairement le risque de votre activité et potentiel retour sur investissement attendu.

3) Un outil de gestion interne

C’est également un outil de gestion interne qui va vous servir de guide pour :

- La gestion financière quotidienne

- La stratégie de l'entreprise pendant les premières années de sa vie, 3 ou 5 ans selon la durée du plan financier du business plan que vous avez mis en place

En effet, il va vous servir de prévisionnel de base pour surveiller les performances financières et prendre les décisions qui s'imposent.

4) Préparation aux imprévus

Le plan financier va vous permettre de vous préparer aux imprévus.

En effet, en rédigeant votre plan financier du business plan, vous allez pouvoir planifier des réserves financières, des coussins pour faire face aux différents imprévus comme par exemple les fluctuations du marché.

Vous allez également prévoir des scénarios un peu plus pessimistes qui vont vous permettre de garder une stabilité financière même en cas de période difficile.

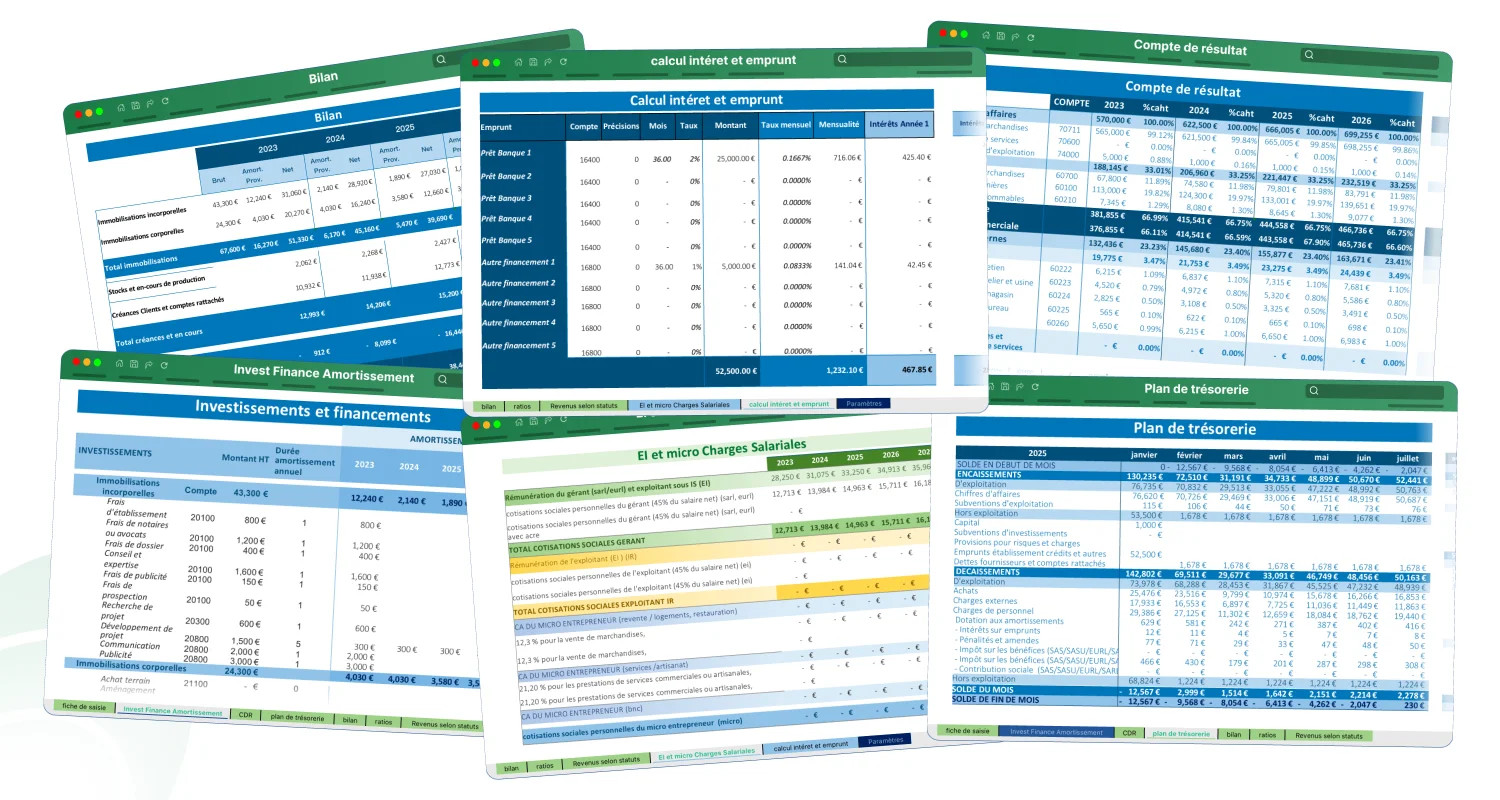

Modèle de Plan Financier

Simplifiez vos prévisions financières et contrôlez vos coûts avec notre plan financier tout-en-un.

Simplifiez vos prévisions financières et contrôlez vos coûts.

Etapes de mise en place du plan financier

Le plan financier contient plusieurs tableaux financiers, que nous allons voir ensemble un à un dans cette partie.

Ils sont interdépendants les uns des autres. Il faut donc être très vigilant et s'assurer que les tableaux restent logiques les uns vis-à-vis des autres.

De plus, chaque changement entraîne des effets sur les autres tableaux, la plus grande rigueur est donc de mise.

Heureusement, il existe des modèles de plan financier de business plan, comme vous en retrouverez dans notre guide du business plan qui permet à ces changements de s'opérer automatiquement.

Etape 1 : Les investissements

On commence par le tableau des investissements.

Pourquoi ?

Tout simplement, parce que c'est avec tous les investissements et les besoins de départ que vous allez pouvoir savoir ce dont vous avez besoin.

1.1) Les immobilisations

On va donc lister tous les investissements qui sont nécessaires, que cela soit des immobilisations corporelles ou incorporelles ainsi que le fonds de roulement.

D'un côté, on va identifier et quantifier les investissements nécessaires au démarrage et à la croissance de l'entreprise, c'est-à-dire :

- Les immobilisations corporelles qui peuvent être des équipements, du mobilier, des bâtiments, du matériel …

- Les immobilisations incorporelles, à savoir : des logiciels, des frais de recherche et de développement, des brevets et tous les coûts incorporels en général de l'agencement de l'activité. Il peut s'agir d'experts en gestion, en juridique, en droit, en fiscalité, et aussi la promotion qui est conséquente et tous les achats liés à l'ouverture comme les sites internet et réseaux sociaux. Les investissements incorporels sont en général de plus en plus nombreux.

1.2) Les fonds de roulement

Ensuite, on va renseigner tout ce qui est fonds de roulement, qui est tous les stocks et trésorerie de sécurité et de départ lorsque vous allez lancer votre activité.

Pour pouvoir faire du chiffre d'affaires, vous allez devoir investir au départ sur votre activité.

Dans le fonds de roulement aussi aujourd'hui, on va inclure tout ce qui est en leasing.

En effet, de plus en plus, on ne va plus acheter le matériel ni le logiciel, on va faire du leasing, on va louer le matériel sur un an ou plus et il va falloir le comptabiliser.

1.3) Les amortissements

Ensuite tous ces investissements de départ, il va falloir les amortir, on va devoir donc calculer les amortissements par rapport à la durée de vie de cet investissement.

Cet amortissement pour répartir les coûts sur la durée de vie de vos investissements, est calculée de façon assez précise, investissement par investissement.

Exemple :

- Sur un bien immobilier, l’amortissement va être entre 20 et 30 ans

- Sur du matériel, il va être entre 5 et 15 ans

- Sur un ordinateur ou un outil informatique en général, vous allez le mettre sur 3 à 5 ans

Une fois le tableau des investissements rempli, on sait enfin quels sont les besoins de financement qui sont nécessaires.

On va donc à la 2ᵉ étape, à savoir remplir le tableau des financements.

Etape 2 : Les financements

Dans l'étape précédente, nous avons détaillé les besoins en investissement pour démarrer l'activité, nous allons pouvoir maintenant mettre en parallèle les besoins de financement.

Il existe de nombreuses sources de financement et il va falloir donc d'une part les identifier, mais aussi les diversifier.

Le plus connus, reste les capitaux propres qui sont apportés par le gérant ou par les actionnaires, voire par d'autres investisseurs.

Il existe également :

- Les prêts bancaires

- Les subventions

- Les prêts personnels

- Le compte courant d'associé (les associés vont mettre un peu d'argent au démarrage de l'entreprise, mais qui devra être remboursé en fin d'année par l'entreprise).

En résumé :

Le plan de financement va décrire comment on va financer les besoins.

En général, nous avons :

- Les apports en capital du gérant et ses associés ou des actionnaires

- Les emprunts bancaires qui sont des prêts à moyen et long terme

- Les emprunts personnels, et selon l'activité, on peut bénéficier de subventions

Pour finir, on a également le leasing ou le crédit-bail ou la location avec ou sans option d'achat de biens matériels.

Comme on peut le voir, il y a vraiment un lien qui est très fort entre le tableau des investissements et le tableau des financements qui se complètent parfaitement.

Une fois ces éléments de base mis en place, on va pouvoir s'attaquer au compte de résultat.

Etape 3 : Le compte de résultat

Le compte de résultat est certainement le tableau du plan de financement prévisionnel qui réclame le plus de travail et qui est celui qui est le plus regardé par les investisseurs et les banquiers.

En effet, le compte de résultat nous permet de déterminer la rentabilité future de l'entreprise sur une période donnée.

Le compte de résultat est tout simplement l'activité de l'entreprise sur un an, et en général dans le plan financier du business plan, on le fait sur 3 ou 5 ans.

Il permet de voir la rentabilité de l'activité.

Pourquoi sur 3 ou 5 ans ?

Tout simplement parce que la première année d'une part n'est pas forcément complète et d'autre part en général, il faut compter 2 à 3 ans pour que l'activité soit réellement lancée et donc que la lecture résultat soit pleinement pertinente.

Il faut laisser le temps à l'activité de se lancer.

Qu'est-ce que l’on retrouve dans le cône résultat ?

On retrouve d'un côté tous les revenus, c'est-à-dire toutes les ventes prévues et de l'autre côté toutes les charges.

En déduisant des revenus les charges, on obtient le résultat net.

En termes de revenus :

on retrouve le chiffre d'affaires qui est le total des ventes de biens ou de services ainsi que tous les autres produits comme les revenus exceptionnels (comme une vente de mobilier ou de la location) ; les subventions d'activités…

Au niveau des charges :

On va retrouver toutes les dépenses nécessaires au fonctionnement de l'entreprise.

On retrouve tout ce qui est charges d'exploitation avec :

- Les achats de matières premières

- Les achats de marchandises

- Les frais de personnel

- Les charges externes avec tout ce qui est loyer, assurance et tout ce qui est prestataire de service, maintenance et réparations.

En général, dans les charges, les frais de personnel sont assez importants.

On retrouve également toutes les charges financières, c'est-à-dire les intérêts sur emprunt et les amortissements qui vont aussi passer d’années en années.

Ainsi que les charges exceptionnelles comme les pertes sur des créances irrécouvrables et des amendes.

Tout cela va nous donner le résultat net.

Il ne sera pas forcément positif dans les premières années et donc déficitaire, or, il est nécessaire que cette activité devienne bénéficiaire sur votre plan financier de business plan à un moment donné.

Il est évident que si vous présentez un compte de résultat sur 5 ans qui est déficitaire, personne ne va vous suivre.

Cela signifie également que votre activité n'est pas rentable et vouée à l'échec, ce qui n'est pas ce que vous souhaitez.

Dans ce cas-là, il faut retravailler votre business plan pour ainsi retravailler votre plan financier jusqu'à obtenir un résultat qui est pertinent.

Etape 4 : La trésorerie

Ensuite, il est temps de s'attaquer au plan de trésorerie.

L’avantage en passant par un outil comme celui de notre guide du business plan est que vous n'aurez pas à remplir grand-chose.

Vous aurez juste à mettre quelques paramètres en place et le reste se remplira automatiquement par rapport à ce que vous aurez saisi précédemment notamment par rapport aux comptes de résultats.

Un plan de trésorerie, représente les flux de trésorerie mensuels, c'est-à-dire les entrées et les sorties d'argent sur une période donnée en général qui va de 1- à 3 ans.

Cela sert tout simplement à s'assurer que votre activité disposera toujours de liquidités suffisantes pour faire face à ses différentes obligations.

En effet, parfois, on peut avoir un compte de résultat qui est tout à fait honnête avec un résultat à la fin d'année qui est bon. Mais, on va se rendre compte assez rapidement que malheureusement la trésorerie est catastrophique.

Cela veut dire que certes, il va y avoir de l'argent qui va rentrer.

Mais, il y a aussi un décalage entre le moment où on doit sortir l'argent pour acheter des choses pour faire fonctionner son fonds de roulement, tenir ses engagements financiers, en payer les frais, et le moment où on va percevoir les revenus de cette activité.

Il peut y avoir un gap tellement important que les flux vont être négatifs durant cette période. Or, vous ne pouvez pas vous permettre d'avoir une activité dans laquelle votre trésorerie sera négative pendant de longs mois.

En effet, les banques n'autorisent pas de découvert important au niveau des entreprises. Et ces découverts, même quand ils sont autorisés, reviennent très chers à votre activité.

- Quand on a une grande entreprise, en général, les croisements de flux font que la trésorerie se maintient.

- Par contre, pour une petite entreprise, entre le délai de paiement fournisseur et le délai de paiement de vos clients, avec le temps de production au milieu, des problèmes de trésorerie peuvent apparaître assez rapidement.

Pour rappel, le tiers des entreprises mettent la clé sous la porte dans les 5 premières années. Et ce n'est pas forcément une question de mauvais résultats.

Souvent, c'est un problème de trésorerie dû par ce gap entre le paiement des charges, la production et la rentrée effective des revenus.

Il est donc essentiel de travailler ce tableau de flux de trésorerie pour faire en sorte que vous ne vous retrouviez pas avec plusieurs mois d'affilée dans le rouge.

Vous pouvez avoir un mois ou deux en négatif au début de votre activité, voire un trimestre .

Cela reste extrêmement difficile, parce qu'il faut avancer des fonds et qu'on n'a pas de revenus suffisants qui rentrent. Mais, votre tableau de flux de trésorerie doit rester positif au maximum.

Donc, dites-vous bien que les investisseurs et les banques vont regarder le plan de trésorerie. Ils vont vérifier que votre trésorerie est effectivement bien gérée et qu'elle ne va pas vous mettre dans une situation difficile qui va mener à la fin de l'activité purement et simplement.

En effet, même si vous faites du résultat, vous ne pouvez pas vous permettre de vivre à crédit sur votre compte bancaire. Il est donc essentiel d'avoir une trésorerie saine et c'est ce qui est vérifié sur votre flux de trésorerie.

Les principaux flux d'entrée de trésorerie sont :

- Les encaissements des ventes avec le paiement des clients

- L'apport en capital qui sont les fonds portés par les actionnaires

- L'argent des emprunts qui sont obtenus auprès des banques ou d'autres institutions ou auprès de personnes qui vous ont prêté de l'argent

- Viennent également les subventions et les différentes aides qui peuvent être apportées par la ville, par le département, par la région ou par le gouvernement

Les flux de trésorerie sortants, eux sont nombreux avec le paiement de tous les fournisseurs et prestataires externes.

Cela peut être lié directement à l'achat de marchandises ou de matières premières ou bien tout ce qu'il y a autour sur les charges générales : paiement des salaires, investissements et remboursements des différents prêts.

4.1) Flux de trésorerie et compte de résultats

Vous allez me dire, mais ça revient au même que le compte de résultat et bien non pas du tout.

Le compte de résultat lui ne prend pas en compte les délais.

À partir du moment où il y a votre facture, que ce soit celle de votre fournisseur, de votre prestataire ou celle que vous faites à votre client, c'est comptabilisé immédiatement.

Le flux de trésorerie, lui, va prendre en compte les délais, c'est-à-dire les délais de paiement de vos clients, mais aussi le délai de paiement de vos fournisseurs.

Par exemple, votre client ne vous paie pas, cela rentre dans le chiffre d'affaires de votre compte de résultat. Et éventuellement plus tard, il y aura une ligne qui va le déduire, car la créance sera irrécouvrable.

Sur le plan de trésorerie, par contre, vu que l’on est sûr du flux, on ne va pas comptabiliser puisque l'argent n'est pas rentré dans les caisses. D'où l'importance d'avoir des clients qui payent le plus vite possible et de payer le plus tard possible vos prestataires et fournisseurs.

Autre différence de taille, sur votre compte de résultats, vous avez seulement les amortissements de vos immobilisations et les intérêts de vos emprunts.

Mais sur votre plan de trésorerie, vous allez retrouver :

- L'investissement en flux négatif dès le paiement effectif

- Vos emprunts en intégralité en flux positif quand il est versé par la banque

- Le capital plus intérêts en remboursement

Vous retrouvez également dans vos flux de trésorerie tous les capitaux, subventions, aides et prêts quand ils sont versés.

Etape 5 : Le bilan

Le bilan est le dernier tableau qui est intégré au plan financier du business plan.

Il s’agit d’une photographie de votre entreprise à un moment donné, en général au 31 décembre de l'année.

Cette photographie va se diviser en 2 parties :

- D'un côté, on va avoir ce qu'on appelle les actifs

- Et de l'autre côté les passifs, nous allons voir chaque catégorie en détail.

5.1) L'actif

L’actif est tout ce que possède l'entreprise.

Il se divise en 2 parties :

- L'actif immobilisé, c'est-à-dire tous les biens durables de l'entreprise. Il s'agit de toutes les immobilisations comme les terrains, les bâtiments, le matériel, mais aussi les brevets, les logiciels, tous les investissements tangibles et intangibles.

- L'actif circulant composé des stocks de marchandises, des créances clients (les paiements qui n'ont pas encore été faits par vos clients), et les disponibilités en banque (l'argent que vous avez en banque de disponible).

5.2) Le passif

Le passif est tout ce que doit l'entreprise.

Ce sont les ressources de l'entreprise, donc d'une part, on va retrouver les capitaux propres :

- Les ressources apportées par les actionnaires ou les gérants avec le capital social

- Les réserves

- Le résultat de l'exercice clôturé, déduit des dividendes versés s'il y en a

Et d’autre part, il y a toutes les sommes dues par l'entreprise à des tiers. Parmi ces dettes, on retrouve :

- Les emprunts qui sont toujours en cours

- Les dettes fiscales et sociales (dues aux impôts, à l’Urssaf et autres organismes d'État)

- Les dettes fournisseurs (les factures que nous n'avons pas encore réglées à nos fournisseurs)

Actif et passif doivent être en équilibre.

L'actif est forcément égal au passif, si ce n'est pas le cas, c'est que vous avez mal complété votre bilan.

N'hésitez pas à faire appel à notre guide du business plan qui vous fournit des outils pour faire votre plan financier en toute tranquillité avec un bilan fiable.

Les autres éléments à intégrer au plan financier

Nous avons vu à l'étape précédente les différents tableaux qui composaient notre plan financier du business plan.

Maintenant, nous allons voir les autres éléments qui sont intégrés au plan financier pour une meilleure lisibilité pour ceux qui vont lire votre business plan et votre plan financier.

Ces éléments ne sont pas des annexes, ce sont des éléments très importants à intégrer pour éviter à vos lecteurs d'avoir à faire les calculs eux-mêmes.

En effet, ces éléments permettent de jauger la fiabilité et la solidité de votre plan financier.

1) Les soldes intermédiaires de gestion (SIG)

On commence avec les soldes intermédiaires de gestion, alias SIG, qui jalonnent tout le compte de résultat.

Je vous conseille de ne pas les faire à part, mais de les intégrer directement dans votre compte de résultat et de les surligner d'une façon ou d'une autre afin qu’ils soient visuellement impactants.

Vous retrouverez tout d’abord la marge commerciale puis la valeur ajoutée et enfin l'excédent brut d'exploitation, alias EBE, pour atteindre le résultat d'exploitation.

Pour arriver au résultat courant avant impôt alias RCAI, on additionne le résultat d'exploitation plus le résultat financier.

Pour le résultat net, on additionne le RCAI au résultat exceptionnel et on retire l’impôt sur les sociétés.

Vos investisseurs, banquiers et partenaires vont regarder ces éléments. Donc ne les négligez pas, de plus ils sont assez faciles à intégrer au compte de résultats.

2) Les ratios

Rajoutez les ratios, c'est-à-dire les indicateurs financiers, pour que les personnes qui vont analyser votre plan financier du business plan n'aient pas à le faire.

Donc, préparez-en suffisamment afin que vos investisseurs, vos futurs partenaires ou votre banque puissent trouver les ratios qui leur conviennent dans le but de se décider.

Avec les SIG que nous avons vus précédemment, on a pu voir la rentabilité avec la marge brute et la marge nette.

Il y a aussi le ROI (le retour sur investissement) qui est un ratio que vos investisseurs vont systématiquement regarder donc, préparez-le en avance.

Le seuil de rentabilité et le point mort (le point où les revenus couvrent les coûts) doivent se produire dans la première année, au pire dans la 2ᵉ année et sont à intégrer au plan financier.

Enfin, vous allez calculer les ratios d'endettement avec notamment le ratio d'endettement (Dettes totales / Capitaux propres) et la capacité de remboursement (Dettes financières / Capacité d’autofinancement).

3) Le fonds de roulement

Autre élément important à ajouter : le fonds de roulement, à calculer vous-même afin de montrer qu'il est sain.

Le fonds de roulement est l'excédent des ressources stables sur les actifs immobilisés.

C'est-à-dire que vous allez prendre vos capitaux propres et dettes long terme auxquels vous allez soustraire vos actifs immobilisés, c'est-à-dire vos investissements.

Le but est de vous assurer que vous avez assez de liquidités pour couvrir vos besoins à court terme et que vos investissements sont bien financés par vos ressources à long terme.

4) Le besoin en fonds de roulement

Le besoin en fonds de roulement est tout l'inverse.

Il représente les besoins en fonction des délais de paiement des clients et des délais de paiement de vos fournisseurs en incluant bien sûr les stocks nécessaires.

Votre besoin en fonds de roulement est tout simplement le décalage de la trésorerie entre le moment où vous allez payer vos fournisseurs et le moment où vos clients vont vous payer.

Cela se traduit ainsi dans le bilan : BFR = (stocks + créances clients + créances fiscales) - (dettes fournisseurs + dettes sociales + dettes fiscales).

Si votre besoin en fonds de roulement est trop important, il va falloir optimiser la gestion des stocks, accélérer les encaissements et retarder les décaissements fournisseurs.

Bien entendu, il ne s’agit pas de régler en retard les dettes sociales et les dettes fiscales ou pire vos salariés.

5) Le Cash Flow

Autre élément important pour les lecteurs de votre plan financier du business plan : le cash flow.

C'est la différence entre votre fonds de roulement et votre besoin en fonds de roulement.

Le cash flow est donc la marge qu’il vous reste pour faire fonctionner votre activité et qui vient appuyer en cas de coup dur.

Cette marge va vous permettre d'augmenter vos capitaux et vos réserves et de pouvoir faire de nouveaux investissements. Elle va aussi permettre à votre activité de croître et de subvenir à ses besoins.

Le cash flow est l'autosuffisance de votre activité, donc il doit être positif sur votre plan financier à l'issue de 3 ou 5 ans.

6) Les annexes financières

Enfin, on va fournir des annexes financières qui vont compléter et expliquer les tableaux financiers principaux de votre plan financier du business plan.

Elles peuvent inclure diverses choses : tout d'abord les hypothèses de travail que l’on va donc détailler pour les prévisions.

On peut également détailler les calculs en expliquant la manière dont les chiffres ont été calculés pour des choses complexes.

On peut aussi proposer des scénarios alternatifs, des prévisions financières basées sur des plans et des scénarios qui sont plutôt optimistes, pessimistes ou réalistes pour rassurer si on est sur un marché qui est relativement mouvant.

Et enfin, on peut transmettre les sources de données qui ont pu être utilisées pour appuyer le plan financier :

- Des études de marché

- Des benchmarks sectoriels

- Des éléments venant de concurrents à l'activité similaire

Conclusion

La création d'un plan de financement est un incontournable de votre business plan.

Il permet de démontrer la viabilité économique de votre projet, de convaincre les investisseurs et les banques de vous soutenir, et de rassurer vos partenaires.

Cet article vous a donné tous les éléments nécessaires pour élaborer un plan financier efficace.

Grâce aux informations détaillées ci haut, vous serez en mesure de créer un plan financier robuste et persuasif, mettant ainsi en valeur la viabilité économique de votre projet.