Une entreprise même rentable peut rencontrer des difficultés de trésorerie importantes, un paradoxe souvent méconnu et pourtant terriblement répandu.

En effet, bien que la rentabilité témoigne d'une entreprise performante en termes de revenus et de bénéfices, elle ne garantit en rien une trésorerie positive.

Pour rappel, la trésorerie représente la liquidité immédiate disponible pour faire face aux obligations de paiement à court et moyen terme. Et sa gestion est cruciale pour la survie et la croissance d'une entreprise.

Vous pouvez retrouver toutes les informations sur la trésorerie sur nos articles consacrés au plan de trésorerie et à la gestion de trésorerie.

Dans cet article, nous allons examiner en détail les raisons pour lesquelles une entreprise rentable peut connaître des tensions de trésorerie, identifier ensemble les principaux signaux d’alerte et proposer des stratégies de redressement efficaces.

Pourquoi une entreprise rentable peut-elle avoir des problèmes de trésorerie ?

La rentabilité et la trésorerie sont souvent confondues, mais elles reposent sur des dynamiques financières différentes.

Une entreprise rentable peut avoir des profits élevés, mais ne pas disposer de suffisamment de liquidités pour honorer ses engagements financiers.

Plusieurs raisons peuvent expliquer cette situation :

1) Délai client entre les ventes et les encaissements

L'une des raisons du décalage entre rentabilité et trésorerie peut être le délai de paiement des clients.

Une entreprise peut réaliser des ventes importantes. Mais, si les clients ne paient pas immédiatement, l’entreprise se trouve dans une situation de trésorerie faible.

Ce problème est fréquent dans les secteurs où les délais de paiement sont longs.

Comme l’industrie ou le B2B, à charge au gérant de prévoir une trésorerie suffisante pour absorber ce délai.

Ce phénomène, également appelé "effet ciseau", survient lorsque les créances clients s’accumulent plus vite que les encaissements effectifs.

Or ce décalage est récurrent et permanent, puisque les charges sont déjà réglées dans le laps de temps.

2) Rotation des stocks

Certains secteurs sont amenés à posséder des stocks très importants, que ce soit en termes de volume ou de délai.

Cependant, l'achat de matières premières ou de produits finis exige un investissement immédiat, à régler au mieux à 45 jours fin de mois.

Les ventes, quant à elles, génèrent des revenus au-delà de ce délai.

Ce décalage peut entraîner des tensions de trésorerie même si l'entreprise est profitable.

Un stock très important entraîne des coûts de stockage lourds.

De plus, un stock obsolète entraîne une perte sèche de valeur et entraîne des coûts supplémentaires de destruction pour tout ce qui restera non vendu après le déstockage à perte.

3) Investissements importants

Les entreprises investissent souvent dans des immobilisations (équipements, machines, logiciels, nouvelles technologies, etc.) pour soutenir leur croissance.

Ces investissements sont nécessaires et bénéfiques à long terme pour la rentabilité.

Et ils ne la pénalisent pas grâce aux dotations aux amortissements, qui répartissent ces achats sur toute leur durée de vie supposée.

Toutefois, s'ils ne sont pas financés par des crédits à long terme ou par des augmentations de capital, ils pèsent temporairement de tout leur poids sur la trésorerie.

Pour limiter l’impact des investissements sur la trésorerie, il est essentiel de s’appuyer sur un plan de financement prévisionnel solide, capable d’équilibrer les besoins en ressources à long terme et les contraintes de liquidités à court terme.

4) Charges fixes élevées

Les charges fixes sont des sorties de trésorerie qui doivent être couvertes en permanence.

C'est le cas des salaires, charges sociales, loyers et tous les coûts d'exploitation incompressibles (assurance, maintenance, leasing, honoraires, prestataires).

Si les entrées de trésorerie sont irrégulières ou insuffisantes, l'entreprise peut se retrouver en difficulté de trésorerie même si elle est globalement rentable.

En effet, ces charges représentent la grande majorité des frais généraux.

Elles sont décaissables chaque mois et exposent l’entreprise à de lourdes conséquences en cas de non-paiement.

Au-delà des pénalités et intérêts de retard, c’est l’incapacité de se maintenir à moyen terme, ainsi que les sanctions judiciaires attenantes.

La société peut se retrouver en cessation de paiement, puis en liquidation judiciaire, et peut également être poursuivie pour non-paiement des salaires.

Également, les salaires doivent impérativement être réglés avant le 15 du mois suivant sous peine de sanctions.

En cas de baisse subsidiaire du chiffre d'affaires, le poids des charges fixes peut devenir trop lourd à supporter pour l’activité.

5) Croissance non maîtrisée

Une croissance rapide peut très rapidement mettre en péril la trésorerie d’une entreprise.

En effet, une demande soudaine importante non prévue avec des commandes en masse entraîne des coûts d’approvisionnement et de production immédiats qui n’ont pas été anticipés.

Mais, les encaissements liés à ces ventes arriveront dans un délai plus lointain.

Cette croissance inattendue, peut rendre l’entreprise vulnérable aux problèmes de liquidité, même si elle lui permet de générer des bénéfices importants.

Les charges variables peuvent s’envoler plus vite que la croissance, et les charges fixes peuvent atteindre un palier supplémentaire et donc augmenter.

En effet, le besoin en fonds de roulement va s’emballer et l’activité n’est pas organisée pour faire face à cette croissance.

Deux facteurs qui vont amplifier le phénomène et avoir un impact direct sur la trésorerie :

- Un emprunt

- Ou une augmentation de capital est donc à envisager

6) Défaillances clients et retards de paiement

Un pourcentage d’impayés important ou des retards de paiement récurrents peuvent gravement affecter la trésorerie.

Ces créances clients non honorées, appellent des frais supplémentaires de procédures.

Elles se transforment in fine en pertes pour l'entreprise, qui doit cependant continuer à couvrir ses charges courantes durant ce laps de temps.

Les conditions faites aux clients qui sont beaucoup trop laxistes en termes de délai et de procédures de recouvrement, entrainent indubitablement des problèmes de trésorerie.

Les points d'alerte d'une entreprise pour surveiller sa trésorerie

Il est crucial pour une entreprise de surveiller certains indicateurs de gestion et financiers.

Cela permet de mettre en place des outils de contrôle afin d'anticiper les tensions de trésorerie qui peuvent survenir.

Voici les principaux points d'alerte à surveiller :

1) Suivi des créances clients

La dégradation des créances clients est un point facilement relevable et contrôlable.

Un suivi mensuel des créances clients permet de détecter rapidement les retards de paiement et de réagir en conséquence.

On peut mettre en place comme indicateur, le délai moyen de recouvrement des créances, ainsi qu’un pourcentage de créances en retard et un pourcentage de contentieux.

Ces indicateurs sont essentiels pour évaluer l'efficacité de la gestion des clients et des process, et prévenir les impayés.

Un suivi client avec une relance client efficace permet de :

- Récupérer de la trésorerie sur les clients en impayés

- Ne plus travailler avec eux à l’avenir

- Offrir aux clients sains des avantages et services complémentaires pour les fidéliser

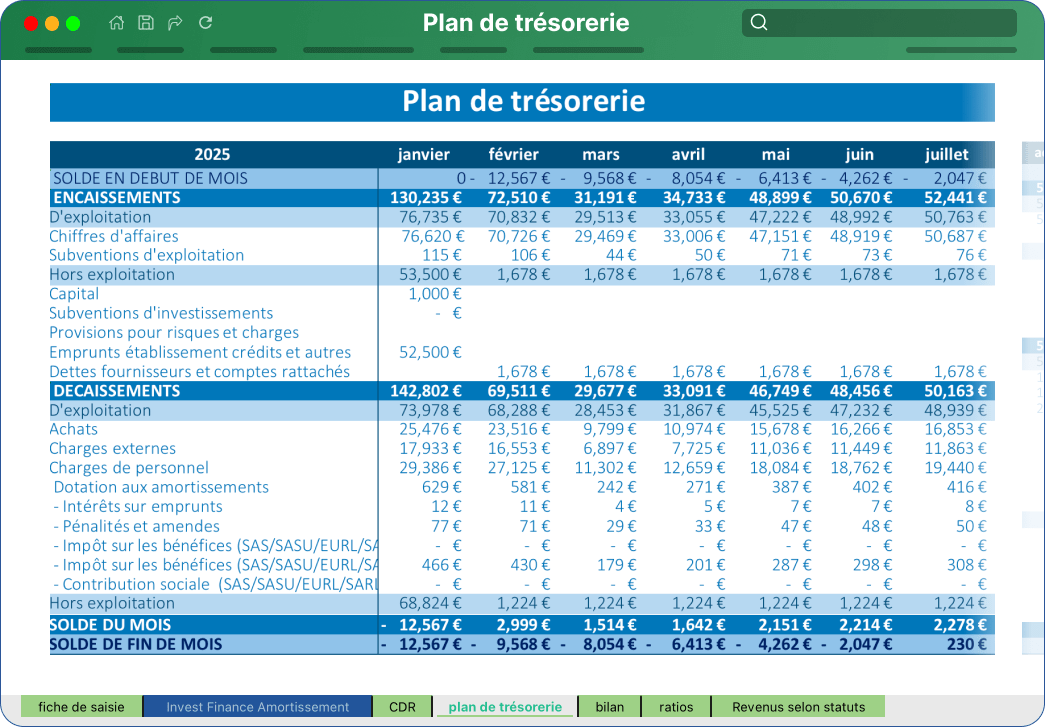

2) Plan de trésorerie prévisionnel

Budgétiser chaque année sa trésorerie, et la suivre mensuellement est un impératif qui n’est plus à démontrer.

Le plan de trésorerie permet de suivre les entrées et sorties de liquidités et d’anticiper les éventuels déficits.

Un écart croissant entre les prévisions et les résultats effectifs peut indiquer des tensions de trésorerie imminentes.

À vous alors de mettre en place les actions correctrices nécessaires.

N’hésitez pas également à faire des simulations selon les différents risques pouvant subvenir, afin de prévoir un fond de trésorerie suffisant pour les coups durs.

Un plan de trésorerie fiable nécessite de travailler en amont son prévisionnel et son suivi budgétaire dans le détail.

Il est essentiel de prendre en compte tous les événements et les saisonnalités, en étant le plus réaliste et cohérent possible.

Ce plan doit également faire l’objet d’un suivi chaque mois en mesurant les écarts.

Modèle du Plan de financement complet

Maitrisez les cash flows de votre activité.

3) Suivi des stocks

Une augmentation excessive des stocks sans justification par rapport à la demande est un signe préoccupant. En effet, cela immobilise de la trésorerie.

Des ratios comme le "délai de rotation des stocks" sont utiles pour évaluer la gestion des stocks.

Il ne faut pas hésiter à aller plus loin dans l’analyse, par famille et sous-famille.

Cela permet de déceler le stock dormant qui finit souvent en casse ainsi que les ruptures de stock.

Les deux entraînent des impacts sur la trésorerie.

Vous l'aurez donc compris que le délai de rotation de stocks est insuffisant.

Pour écouler un stock dormant, une offre promotionnelle ou une vente complémentaire, avec une mise en avant, doivent être mis en place.

De plus, un contrôle assidu de la casse avec la mise en place d’indicateurs en sus permet de lutter contre le gaspillage.

Cela permet aussi de déceler les points d’amélioration.

4) Contrôle des dépenses

Ce poste nécessite plusieurs indicateurs d’alertes.

Tout d’abord, réaliser une analyse régulière des fournisseurs, au moins une fois par an.

Celle-ci porte sur leurs tarifs, leur qualité et leurs conditions.

Cela concerne autant les achats que les frais généraux avec les renégociations et appels d’offres.

L'idée est de mettre en place les délais de paiement les plus longs possible pour soulager la trésorerie.

La mise en place d’un scoring dans votre tableau de suivi fournisseur est un bon indicateur d’alerte.

De plus, la mise en place de détections des dépenses non stratégiques est cruciale.

Une analyse régulière des frais généraux permet d’identifier et de réduire les dépenses superflues ou non productives.

Cela libère ainsi de la trésorerie pour les besoins plus urgents.

Une attention particulière doit être portée sur les fournitures et consommables, les économies d’énergies possibles, ainsi que la sensibilisation des équipes contre le gaspillage.

Enfin, un petit tour régulier une fois par an du côté des immobilisations, permet de déceler celles qui sont obsolètes ou inutilisées qui doivent être revendues.

5) Endettement à court terme

Une dépendance excessive aux emprunts à court terme peut créer un déséquilibre dans la structure financière de l’entreprise et accroître le risque de tensions de trésorerie.

A contrario, utiliser de manière excessive l’autofinancement peut créer une insuffisance de trésorerie pour les besoins courants de l’activité.

Tout est question de dosage !

Lors d’un projet de croissance, avec des investissements lourds, avoir recours à l’emprunt ou à l’augmentation des fonds propres en plus d’utiliser de la trésorerie est à envisager.

Un report d’investissement pourra même être considéré, si la stabilité financière de l’activité est menacée.

Un suivi de l’évolution de l'endettement à court terme est donc crucial.

6) Ratio de liquidité

Enfin, le ratio de liquidité générale (actifs circulants / passifs circulants) et le ratio de liquidité immédiate (liquidités / passifs à court terme) sont des indicateurs qui permettent de mesurer la capacité de l’entreprise à faire face à ses obligations à court terme.

Une baisse significative de ces ratios constitue un signal d'alerte majeur.

7) Baisse du chiffre d'affaires

Une baisse de chiffre d'affaires peut avoir un impact sur la trésorerie, du fait du poids des frais généraux.

En effet, les dépenses de fonctionnement sont souvent peu ou pas impactés par une baisse de l’activité.

En plus de donner un résultat négatif, il peut ainsi faire plonger la trésorerie par manque de rentrées de liquidités.

Solutions pour redresser la trésorerie d’une entreprise

Redresser la trésorerie nécessite une amélioration des flux de liquidités entrants et sortants, tout en renforçant sa structure financière et en optimisant sa gestion opérationnelle.

1) Optimisation de la gestion des créances et des délais de paiement

Il est essentiel de restructurer immédiatement ses process clients par plusieurs biais mis en place simultanément.

Pour améliorer l’encours client et constituer un portefeuille de clients de qualité, il est essentiel d’éliminer les mauvais payeurs.

Cela implique de ne plus leur accorder de conditions avantageuses et de ne plus répondre à leurs demandes spécifiques non facturées.

A contrario, les clients doivent être encouragés via des conditions plus favorables, et des escomptes pour encourager des paiements plus rapides.

De manière générale, il faudra négocier des délais de paiement plus courts s’ils étaient la source du défaut de trésorerie.

Une relance client doit également être mise en place avec des process rigoureux afin de réduire le montant des factures clients impayées.

Cela permet de récupérer de la trésorerie tout en réduisant les coûts administratifs et bancaires.

Enfin, les indicateurs clients tels que le nombre de jours d’encours, les escomptes et la solvabilité seront suivis dans un fichier dédié.

2) Financement de l'exploitation par des solutions adaptées

La première solution pour financer son exploitation, est d’augmenter la valeur ajoutée en augmentant les prix.

Certes, au sein d’un marché hyper compétitif, la stratégie d’augmenter ses prix peut paraître suicidaire.

Cependant même des activités opérant dans le low cost, comme les compagnies aériennes discount, utilisent cette stratégie (prix last minute élevés, bagages supplémentaires, placements, saisonnalité…) , avec succès.

Pour y arriver, il faut revoir toute sa stratégie et son marketing pour trouver la valeur ajoutée qui permettra de justifier votre nouveau positionnement tarifaire, puis de la mettre en avant.

Il s’agit d’un pari audacieux !

Mais, cela peut se révéler payant au-delà de combler la trésorerie, en gagnant de nouvelles parts de marché.

Une autre solution contenant beaucoup moins de panache, consiste à faire appel au crédit de trésorerie ou au crédit à court terme pour lisser les flux de trésorerie.

Cependant, cela reste une solution pansement qui n’est efficace qu’en cas de baisse one shot de la trésorerie.

3) Réduction des charges d’exploitation

L’analyse en détail des charges de fonctionnement peut révéler des coûts superflus ou non stratégiques.

La réduction des charges fixes et l'optimisation des process internes peuvent libérer de la trésorerie.

Il s’agit ici d’apporter de la flexibilité aux coûts.

Commencer par renégocier toutes les charges d’exploitation chaque année.

Ensuite, mettre en place une comptabilité analytique, en privilégiant au maximum les coûts variables pour gagner en réactivité.

Il peut s’agir de flexibiliser les charges de personnel en ayant un plus grand recours à l’externalisation, et à la sous-traitance pour les activités support et annexes.

4) Optimisation des stocks

Gérer ses achats et ses stocks est un point crucial pour redresser sa trésorerie.

D’une part, il faut rapidement renégocier les prix d’achat et les conditions de paiement, en partant éventuellement sur des engagements et des échelonnements de paiement.

En parallèle, il faut réduire les stocks via une gestion rigoureuse et des process renforcés, à flux tendus.

Avoir éventuellement une rotation plus rapide des inventaires, permet de réduire les fonds immobilisés.

Cette stratégie limite également les risques de surstockage et d’obsolescence, ainsi que les ruptures de stock.

5) Recapitalisation

Une recapitalisation peut être nécessaire pour renforcer la trésorerie en plus des actions déjà menées.

L'apport de fonds propres par les actionnaires en place ou de nouveaux investisseurs, permet de rééquilibrer la structure financière et de réduire la pression sur la trésorerie.

6) Développement d'un plan de trésorerie réactif et évolutif

Un plan de trésorerie mensuel permet d’anticiper les périodes de tension et de réagir de manière proactive.

En établissant avec ce plan un fonds de réserve pour les imprévus, la trésorerie de l’entreprise est sécurisée face aux aléas.

D’où l’importance de provisionner chaque risque et de prévoir un coussin de protection, pour ne pas être déstabilisé à chaque perturbation que l’activité peut rencontrer.

Étude de cas : Leroy Merlin

Enseigne majeure du secteur de la grande distribution spécialisée en bricolage et aménagement de la maison en Europe, Leroy Merlin a déployé il y a déjà plus de 10 ans une série de mesures stratégiques pour maintenir une gestion optimale de sa trésorerie.

Ces mesures lui ont permis de garantir une solide capacité à répondre à ses engagements financiers tout en soutenant sa croissance et ses investissements.

1) Optimisation du BFR (Besoin en Fonds de Roulement)

La gestion des stocks :

C'est le nerf de la guerre chez Leroy Merlin, car ses stocks sont très coûteux (cours des matériaux, portes, fenêtres, cuisines, piscines, dressing…).

La société a mis en place un système en flux tendus. Cela évite les surstocks coûteux tout en maintenant une disponibilité satisfaisante des produits pour les clients.

Pour cela, l'enseigne a recours à des outils de gestion prévisionnelle de la demande sophistiqués et à des systèmes de réapprovisionnement automatique.

Négociation des délais de paiement :

La société entretient des relations extrêmement fortes avec ses fournisseurs (loyauté, mise en avant).

Cela lui permet de négocier des délais de paiement avantageux et d'étendre les délais de règlement lorsque cela est nécessaire.

Elle sélectionne également chaque fournisseur, transporteur et prestataire avec soin.

Accélération des encaissements clients :

Pour maximiser les flux entrants, Leroy Merlin met en place diverses solutions de paiement immédiat et/ou en ligne.

Cela a contribué à réduire les délais d'encaissement et à fluidifier les liquidités.

Son service client et fidélité est également l’un des plus avantageux du marché.

Il est couplé à un service recouvrement efficace et une vérification client accrue.

2) Stratégies de financement adaptées

Utilisation des lignes de crédit disponibles :

Leroy Merlin possède des lignes de crédit bancaires, permettant de couvrir d'éventuels besoins temporaires de trésorerie, à usage ciblé.

Gestion active de la dette :

Leroy Merlin adopte une politique prudente en matière d'endettement, privilégiant des financements à taux fixes ou des options de refinancement à long terme, minimisant ainsi les coûts liés aux fluctuations de taux d'intérêt.

3) Planification budgétaire rigoureuse

Prévisions de trésorerie précises :

Leroy Merlin possède des outils performants de prévision budgétaire, permettant d'anticiper les flux de trésorerie à court et moyen terme.

Ces prévisions tiennent compte de la saisonnalité des ventes, des campagnes promotionnelles et des projets d'investissements majeurs.

Contrôle budgétaire régulier :

Un suivi mensuel des budgets est réalisé pour identifier rapidement tout écart par rapport aux prévisions initiales.

Cette réactivité permet d'ajuster les dépenses ou de mobiliser des ressources de manière proactive en cas de besoin.

Dans chaque magasin, un responsable du contrôle de gestion est dédié à l’analyse de ces écarts et à la mise en place d’actions correctrices immédiates.

4) Investissements ciblés et gestion des priorités

Priorisation des projets :

Leroy Merlin s'assure que chaque investissement est soumis à une analyse détaillée de rentabilité et de risque.

L'objectif est d'orienter les ressources vers des projets à forte valeur ajoutée et de minimiser les dépenses non prioritaires.

Digitalisation et automatisation :

L'enseigne a investi également dans la transformation numérique et l'automatisation de nombreux processus internes.

Cela réduit ainsi les coûts opérationnels et améliore les process.

5) Gestion des risques financiers

Diversification des sources de financement :

Pour éviter une dépendance à un seul type de financement, Leroy Merlin fait appel à des financements bancaires court, moyen et long terme, des emprunts obligataires et bien sûr à l'autofinancement.

Stratégies de couverture :

Leroy Merlin se protège au maximum contre les risques de change ou de taux d'intérêt.

En particulier, sur les marchés internationaux où la société est présente, elle privilégie l’euro et les taux fixes.

Conclusion

Bien que rentable, une entreprise peut néanmoins se retrouver dans une situation de trésorerie très tendue ou déficitaire en raison de la complexité des flux de trésorerie et de la gestion opérationnelle.

La vigilance sur les indicateurs clés de trésorerie et l’anticipation des besoins de liquidité sont impératives pour éviter des difficultés pouvant mener à la cessation d'activité.

En adoptant une gestion proactive et diversifiée sur plusieurs fronts, une entreprise peut efficacement redresser sa trésorerie et assurer sa pérennité.